Qu’est-ce que l’amortissement dégressif

Comprendre le principe des amortissements et connaître les règles fiscales les plus importantes est un challenge pour beaucoup d’entrepreneurs. Une fois cela réussi, se pose bientôt la question d’une méthode favorable d’amortissement. L’amortissement dégressif offre pour beaucoup d’entreprises récemment créées de nombreux avantages. En effet, les montants de l’amortissement au cours des premières années sont nettement plus élevés que ceux de l’amortissement linéaire.

L’amortissement dégressif d’une immobilisation permet d’amortir le bien plus rapidement au cours des premières années de son utilisation.

Amortissement dégressif : explications

Lorsqu’une entreprise achète un bien dans l’optique de l’utiliser sur plusieurs années, ce bien perd de sa valeur au cours des ans. Les biens concernés sont notamment les véhicules, les machines, les outils, les imprimantes et ordinateurs etc.

Afin de refléter correctement la valeur du bien, l’entreprise doit enregistrer de manière comptable une dépréciation de la valeur du bien : il s’agit de l’amortissement. Cependant, il est à noter que l’amortissement est simplement une écriture comptable, c’est-à-dire qu’aucun flux ne sort réellement de l’entreprise.

Deux techniques d’amortissement comptable peuvent être utilisées :

- L’amortissement linéaire consistant à amortir tous les ans la même part de la valeur du bien ;

- L’amortissement dégressif consistant à amortir plus vite au début de la vie du bien.

Comme indiqué précédemment, l’amortissement dégressif est une dérogation accordée par l’administration fiscale, afin d’inciter les entreprises à investir.

L’amortissement d’un bien relève d’une obligation imposée par l’administration fiscale. L’amortissement dérogatoire et l’amortissement exceptionnel sont tous deux des formes d’amortissement dégressif.

Le terme « suramortissement » désigne quant-à-lui une mesure fiscale de déduction exceptionnelle en faveur de l’investissement productif. Celle-ci est applicable à certains investissements effectués jusqu’au 14 avril 2017.

Les entreprises concernées peuvent ainsi déduire de leur résultat imposable, en plus de l’amortissement, 40 % du prix de revient des biens acquis ou fabriqués. La condition à cette déduction exceptionnelle est que celle-ci doit être répartie linéairement sur la durée d’amortissement de l’investissement.

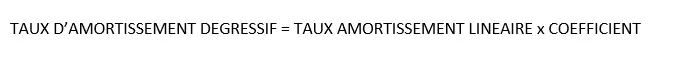

Taux d’amortissement dégressif

Le taux d’amortissement qui est utilisé dans le cas d’un amortissement dégressif correspond au taux d’amortissement linéaire auquel est ajouté un coefficient :

Connaître le coefficient d’amortissement dégressif

C’est l’administration fiscale qui indique le coefficient d’amortissement dégressif en fonction de la durée normale d’utilisation du bien à amortir. Il est à souligner que la durée normale d’utilisation du bien est également communiquée par l’administration fiscale :

- si la durée d’utilisation est comprise entre 3 et 4 ans, le coefficient d’amortissement dégressif sera alors de 1,25 ;

- si la durée d’utilisation est comprise entre 5 et 6 ans, le coefficient d’amortissement dégressif sera alors de 1,75 ;

- si la durée d’utilisation est supérieure à 6 ans, le coefficient d’amortissement dégressif sera alors de 2,25.

Calculer l’amortissement dégressif

Afin d’obtenir un résultat correct, il faut calculer l’amortissement dégressif à partir du premier jour du mois de l’acquisition de l’immobilisation. Par exemple, si une entreprise achète une machine le 28 mai et ne commence à l’utiliser qu’à partir du 3 juin, cela n’a pas d’importance car la machine doit être amortie à partir du 1er mai.

Formule annuité d’amortissement

L’annuité d’amortissement correspond au montant annuel de l’amortissement. Dans le cas de l’amortissement dégressif, l’annuité est de plus en plus faible :

Annuité amortissement dégressif – valeur en début d’exercice x taux dégressif

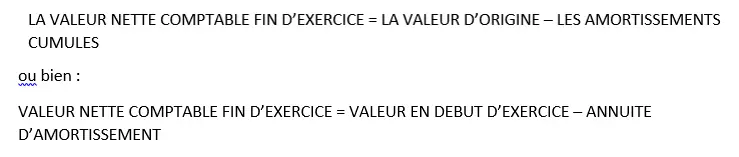

Formule de la valeur nette comptable : deux possibilités

La valeur nette comptable correspond à la différence entre la valeur d’origine du bien et le montant des amortissements calculés :

Quand passer en amortissement linéaire ?

Il convient d’abandonner l’amortissement dégressif au cours de l’année à partir de laquelle un amortissement linéaire est plus important qu’un amortissement dégressif.

Créer un tableau d’amortissement permet de récapituler l’amortissement d’un bien sur sa durée de vie.

Amortissement dégressif : création d’un tableau

Prenons le cas d’une entreprise qui achète une machine pour 200 000 euros le 5 mai de l’année N. Elle souhaite l’amortir en dégressif sur 10 ans. Le coefficient dégressif correspondant est ainsi celui de 2,25 étant donné que la durée d’utilisation est supérieure à 6 ans. Le taux dégressif est de 22,5 % (soit 1/10 ans x 2,25).

La première annuité est égale à : 200 000 € x 22,5 % x 8 mois* / 12 mois = 30 000 €

*8 mois car la machine commence à être amortie à partir du 1er mai, donc il faut calculer du 1er mai jusqu’au 31 décembre pour la première annuité.

Autres annuités dégressives = valeur nette comptable début exercice x 22,5 %

À partir de l’année N + 7, on constate que les amortissements cumulés sont supérieurs à la valeur nette comptable de fin d’exercice (valeur lors de la première annuité pour la ligne Mai N – Décembre N) : il faut alors passer en amortissement linéaire pour les 4 dernières années.

Pour ce faire, on divise la valeur nette comptable de fin d’exercice de l’année N + 6, par le nombre d’années N restantes, soit 4 dans cet exemple. On obtient ainsi l’annuité qui sera à déduire chaque année jusqu’à amortissement complet de la machine.

| Années | Valeur nette comptable début exercice | Annuité | Amortissements cumulés | Valeur nette comptable fin exercice |

|---|---|---|---|---|

| Mai N – Décembre N | 200 000 € | 30 000 € | 30 000 € | 170 000 € |

| N + 1 | 170 000 € | 38 250 € | 68 250 € | 131 750 € |

| N + 2 | 131 750 € | 29 644 € | 97 894 € | 102 106 € |

| N + 3 | 102 106 € | 22 974 € | 120 868 € | 79 132 € |

| N + 4 | 79 132 € | 17 805 € | 138 673 € | 61 327 € |

| N + 5 | 61 327 € | 13 799 € | 152 472 € | 47 528 € |

| N + 6 | 47 528 € | 10 694 € | 163 166 € | 36 834 € |

| N + 7 | 36 834 € | 9 209 € | 172 374 € | 27 625 € |

| N + 8 | 27 626 € | 9 209€ | 181 583 € | 18 417 € |

| N + 9 | 18 417 € | 9 209 € | 190 792 € | 9 209 |

| N + 10 | 9 209 € | 9 209 € | 200 000 € | 0 € |

En effectuant ce type de tableau, cela permet de se rendre compte que la machine est mieux amortie en début d’utilisation qu’en fin de vie.

Veuillez prendre connaissance des mentions légales en vigueur sur cet article.