Qu’est-ce qu’un amortissement ? Les bases expliquées simplement

La plupart des actifs d’une entreprise, qu’il s’agisse de meubles, de machines ou de bâtiments, ne peuvent être utilisés que pour une période limitée dans le temps : Ils perdent de la valeur avec le temps. D’autres actifs, tels que les actifs incorporels (logiciels, licences, brevets, plans de construction...) et certains actifs courants (produits semi-finis et finis et, par exemple, les investissements des entreprises) peuvent également perdre de la valeur, par exemple parce qu’ils deviennent obsolètes ou parce que leur prix sur le marché baisse. Toutes ces dépréciations réduisent les actifs de l’entreprise. Elles doivent être enregistrées dans le service comptable de l’entreprise afin qu’elles soient finalement reflétées dans le bilan. Ces opérations comptables sont appelées amortissements.

Il est donc impossible d’imaginer un droit comptable et fiscal sans dépréciation. Pour de nombreux jeunes entrepreneurs en particulier, ce terme est souvent source de confusion : quelle est la différence entre amortissement linéaire et amortissement dégressif, par exemple ? Quels actifs peuvent être amortis et lesquels ne peuvent pas l’être ? Nous répondons à ces questions ci-dessous.

Que signifie amortissement ? Voici une définition

Si vous utilisez des ordinateurs, du mobilier de bureau, des machines, des voitures ou même des biens immobiliers dans vos activités quotidiennes, ils s’usent. Vous devez enregistrer la réduction de valeur correspondante en tant qu’amortissement dans votre comptabilité. Ces amortissements dits d’usure sont requis à deux égards : d’abord en vertu du droit commercial dans le Code de commerce, et ensuite en vertu du droit fiscal dans la loi relative à l’impôt sur le revenu.

L’amortissement selon le droit commercial consiste à représenter correctement les actifs d’une société, par exemple dans son bilan. D’autre part, la loi concernant l’impôt sur le revenu offre la possibilité de déduire de l’impôt les amortissements en tant que frais professionnels. Il n’est pas toujours nécessaire de relier ces deux processus : par exemple, la loi de l’impôt sur le revenu prévoit ce qu’on appelle le montant de la déduction pour investissement pour promouvoir les petites et moyennes entreprises (voir ci-dessous).

Amortissements planifiés et amortissements non planifiés

Il existe deux types d’amortissement : l’amortissement planifié et l’amortissement non planifié. Le premier type est basé sur un plan : les coûts des actifs qui ne peuvent être utilisés que pour une période limitée dans le temps sont répartis sur les années (estimées) d’utilisation et amortis au prorata de ces années. Si la durée d’utilisation ne peut être estimée de manière fiable (par exemple dans le cas de licences ou d’acquisitions d’entreprises), dix ans sont reconnus dans le Code de commerce. La Loi concernant l’impôt sur le revenu prévoit une période d’amortissement de 15 ans pour l’écart d’acquisition.

Il peut y avoir différentes raisons pour l’usure d’un bien. Voici des exemples :

- Usure

- Expiration des droits

- Influences extérieures (météo)

- Obsolescence technologique

Si, par exemple, une machine est prématurément endommagée de manière irréparable ou perd un intérêt dans sa valeur marchande (par exemple, la valeur marchande des actions), vous pouvez amortir cette dépréciation dans l’exercice comptable concerné.

Quels actifs peuvent être amortis ?

En principe, toute perte de valeur subie par un actif de l’entreprise auquel une valeur peut être attribuée doit être amortie. Dans la pratique, cependant, il s’agit principalement d’une question d’amortissement pour usure, c’est-à-dire des biens dont la durée d’utilisation est limitée. Leurs coûts d’acquisition ou de production sont amortis en totalité au cours de cette période. L’éventail de ces actifs est extrêmement large : Il s’étend des machines de bureau et des tapis persans aux usines complètes, et les actifs incorporels tels que les licences, les programmes informatiques ou les droits sont également inclus.

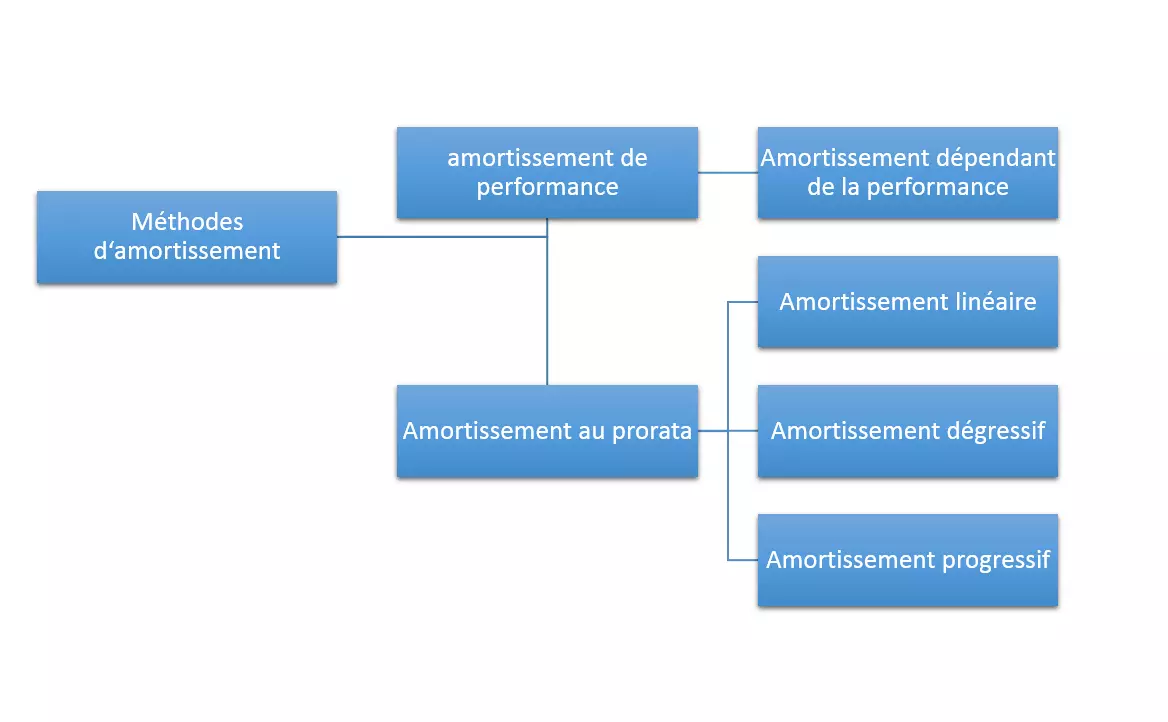

Quelles sont les méthodes d’amortissement disponibles ?

Comme mentionné ci-dessus, il existe deux types d’amortissement : l’amortissement planifié et l’amortissement non planifié. Mais ce n’est pas tout. Il existe également diverses méthodes d’amortissement planifié car les dépréciations calculées peuvent être structurées différemment. Le montant que vous amortissez par année dépend de la méthode utilisée. Vous trouverez ici une explication des méthodes d’amortissement les plus importantes.

Temps ou performance

Le Code de commerce stipule simplement qu’un actif qui peut être utilisé pendant une période limitée doit être amorti sur les exercices de sa durée de vie utile. La Loi relevant de l’impôt sur le revenu contient des dispositions plus précises. Ainsi, l’amortissement en fonction du temps avec amortissement annuel sur la durée d’utilisation est la règle.

Dans certains cas, cependant, l’amortissement en fonction des performances est également possible. Avec cette méthode d’amortissement, un actif est amorti en fonction de son utilisation réelle. Un exemple typique est un camion qui est amorti en fonction des kilomètres parcourus. Dans ce cas, ce n’est pas le temps d’utilisation qui compte, mais le rendement total prévu, et par conséquent le kilométrage total du camion.

L’amortissement linéaire

Il s’agit de la règle standard pour l’amortissement en fonction du temps, ou au prorata. Dans ce cas, la valeur comptable de l’actif diminue de façon égale sur toute sa durée d’utilité. On suppose donc que l’objet s’use de la même façon chaque année. Hormis l’année d’acquisition, qui n’est que partiellement prise en compte en fonction du mois d’acquisition, les montants de l’amortissement restent inchangés au fil des années.

Les amortissements progressifs et dégressifs

Avec l’amortissement progressif, les montants annuels d’amortissement augmentent. Cette méthode d’amortissement est rarement utilisée. Ils sont traditionnellement utilisés dans les usines où le rendement annuel augmente également (par exemple chez des cavistes).

Le pendant de l’amortissement progressif est l’amortissement dégressif. L’amortissement annuel commence à un niveau plus élevé, puis diminue chaque année. Cette méthode sert avant tout à promouvoir l’investissement : elle a également été approuvée temporairement à cette fin pendant la crise économique à partir de 2008.

L’amortissement dégressif avec un taux d’amortissement fixe (par exemple 20 %) sur la valeur comptable correspondante est également appelé amortissement dégressif ou amortissement à la valeur comptable. En outre, il existe également des amortissements pour lesquels le taux d’amortissement correspond à une séquence décroissante de chiffres : ils sont appelés amortissements dégressifs arithmétiques.

Pour les petites et moyennes entreprises : le montant de la déduction pour investissement

Afin de promouvoir les petites et moyennes entreprises, la Loi de l’impôt sur le revenu offre une sélection de différentes options d’amortissement. Cela comprend également le montant de la déduction pour investissement. Il permet l’amortissement de certains actifs au cours de l’année précédant leur acquisition ou leur fabrication : jusqu’à 40 % de leur valeur.

Bien que cela réduise les possibilités d’amortissement et donc l’allégement fiscal au cours des années suivantes, une progression fiscale globale peut se traduire par un avantage fiscal.

Un autre cas particulier : les biens de faible valeur

Tous les articles achetés par les entreprises ne coûtent pas plusieurs milliers d’euros. Il y a aussi des achats plus petits : ce que l’on appelle les biens de faible valeur. Il s’agit de postes dont la valeur d’acquisition ne dépasse pas une certaine valeur. Jusqu’à la fin de 2017, cette valeur s’élevait à 410 euros, actuellement elle est de 800 euros (hors TVA dans chaque cas). Les exemples classiques sont les machines à café, les téléphones portables ou même le mobilier de bureau individuel.

Il existe deux variantes d’amortissement possibles :

- Variante 1 : les acquisitions allant jusqu’à 800 EUR (jusqu’à fin 2017 : 410 EUR) sont déduites directement en tant que dépenses d’exploitation dans l’année d’acquisition, c’est-à-dire amorties à 100 %. Tous les achats à partir de 250 euros (auparavant 150 euros) doivent figurer dans un annuaire spécial.

- Variante 2 : les acquisitions jusqu’à 250 euros sont réclamées comme frais professionnels. Les éléments dont le coût est compris entre 251 EUR (auparavant 151 EUR) et 1 000 EUR sont regroupés en un élément collectif, puis amortis linéairement sur cinq ans.

Attention : pour la déductibilité immédiate des biens de faible valeur, la loi impose toujours une condition importante : ils doivent être utilisables de manière indépendante. Ceci ne s’applique pas à une imprimante d’ordinateur, par exemple, parce qu’elle ne peut être utilisée qu’en conjonction avec un ordinateur.

Bilan : que signifie amortissement ?

- Qu’est-ce qu’un amortissement ? La dépréciation couvre la perte de valeur d’un actif. Elle est équivalente au montant dont la valeur de l’objet a été réduite au cours de l’année d’activité.

- Il existe deux types d’amortissement de base : l’amortissement planifié et l’amortissement non planifié.

- Les méthodes d’amortissement les plus courantes sont l’amortissement linéaire, l’amortissement dégressif et l’amortissement fondé sur le rendement.

- Des règles spéciales s’appliquent aux biens de faible valeur.

- Des tableaux d’amortissement fournissent des informations sur la durée de vie utile comptabilisée des actifs.

Veuillez prendre connaissance des mentions légales en vigueur sur cet article.