Comprendre et calculer l’EBITDA pour évaluer la compétitivité internationale

L’EBITDA est un indicateur financier qui permet d’évaluer la rentabilité des activités d’une entreprise. Cet indicateur se prête bien à la comparaison avec d’autres entreprises.

Qu’est-ce que l’EBITDA ? Définition

L’EBITDA est un acronyme anglais signifiant « earnings before interest, tax, depreciation, and amortization » (soit le bénéfice avant intérêts, impôts, dépréciation et amortissement sur les immobilisations corporelles et incorporelles). En français, l’EBITDA est également appelé « BAIIDA ». En tant qu’indicateur financier pour l’entreprise, l’EBITDA représente le résultat opérationnel des activités de l’entreprise, en excluant les charges et produits liés aux intérêts, aux impôts et aux amortissements.

Cet indicateur peut aussi bien jouer un rôle dans la gestion d’une entreprise que dans son évaluation par des organisations externes. Il fournit des informations sur la rentabilité des activités de l’entreprise, raison pour laquelle il est utilisé pour l’évaluation de la solvabilité des entreprises. Certaines entreprises l’utilisent par ailleurs pour calculer le salaire des managers. Cette valeur fournit une bonne idée de la rentabilité des activités de la société et ne tient pas compte des postes qui ne la concernent pas. Parmi ces postes figurent notamment :

- les charges et intérêts : les intérêts de crédits et les revenus de placements dépendent de la stratégie financière de l’entreprise et ne concernent pas directement ses activités.

- les impôts : les impôts applicables dépendent de facteurs divers et variés, souvent extérieurs, et ne fournissent aucune information sur la rentabilité des processus de l’entreprise.

- les amortissements : les amortissements sur les immobilisations corporelles et incorporelles résultent des investissements qu’une entreprise souhaite ou doit réaliser. C’est pourquoi ils ne sont pas pertinents lorsque l’on considère les processus de l’entreprise à proprement parler.

L’EBITDA constitue ainsi un indicateur de l’état opérationnel d’une entreprise. Les amortissements étant exclus, il ne permet pas d’obtenir des informations sur la réussite d’une entreprise de façon générale.

En plus de l’EBITDA « simple » décrit ci-dessus, les termes d’EBITDA adjusted (ou en français d’EBITDA ajusté) sont également utilisés. Dans cet indicateur sont retirés du résultat de l’entreprise les coûts et revenus exceptionnels, mais pas les coûts liés aux activités de l’entreprise, tels que les amortissements sur les installations utilisées pour ces activités. Cependant, les éléments considérés comme exceptionnels ne sont pas toujours clairement définis, ce qui limite la pertinence de cet indicateur pour comparer différentes entreprises.

L’EBITDA n’est pas une notion de droit commercial, mais de droit fiscal.

Différence entre EBITDA et EBIT

Outre l’EBITDA, un autre chiffre clé pourrait vous intéresser : l’EBIT (earnings before interest and tax, soit « bénéfices avant intérêts et impôts »). Contrairement à l’EBITDA, l’EBIT ne considère que le bénéfice avant intérêts et impôts, les amortissements ne sont pas pris en compte. Le terme « Operating Income » (résultat opérationnel) est souvent utilisé comme synonyme de l’EBIT.

Calcul de l’EBITDA

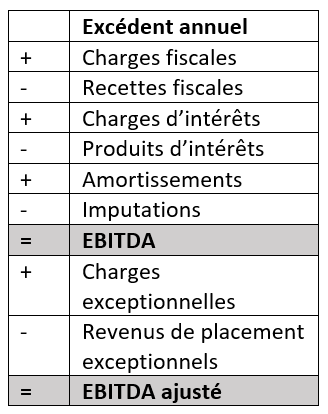

La meilleure façon de calculer l’EBITDA est de partir de l’excédent annuel (cette valeur est renseignée dans le compte de résultat généralement imposé aux commerçants). L’excédent annuel est le bénéfice après impôts. Cela signifie que l’ensemble des postes non inclus dans l’EBITDA sont exclus :

Vous ajoutez les charges fiscales et d’intérêt et les amortissements, ou vous déduisez les recettes correspondantes du résultat.

L’EBITDA permet également de calculer la marge d’EBITDA, qui représente la part de l’EBITDA sur le chiffre d’affaires.

L’EBITDA expliqué à travers deux exemples

Pour notre exemple, nous avons choisi deux entreprises fictives. Ces deux sociétés ont chacune un excédent annuel d’un million d’euros. Comme les deux entreprises ont leur siège dans des pays différents et ont adopté des stratégies financières et d’investissement différentes, leurs valeurs d’EBITDA diffèrent.

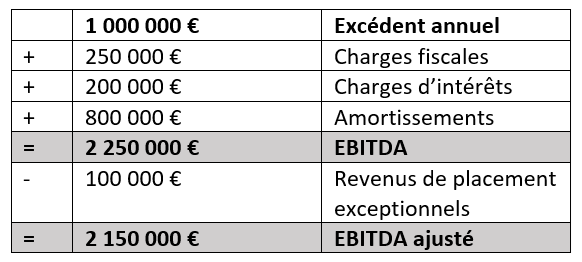

Entreprise 1 :

Étant donné qu’aucune recette n’a été générée dans les postes impôts, intérêts et amortissements, ces facteurs doivent être intégralement ajoutés pour calculer l’EBITDA. Pour l’EBITDA ajusté, on déduit finalement le produit exceptionnel qui se répercute positivement sur l’excédent annuel. La seconde entreprise a réalisé le même excédent annuel, mais suit une stratégie financière et d’investissement complètement différente. D’autre part, son siège est établi dans un pays avec un taux d’imposition sur le bénéfice plus faible.

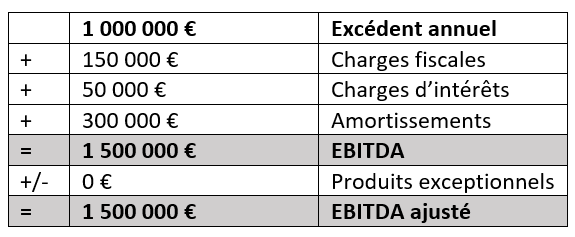

Entreprise 2 :

Étant donné que la seconde entreprise doit payer moins d’impôts malgré un excédent annuel identique, et qu’elle enregistre par ailleurs des coûts bien inférieurs en termes d’intérêts et d’amortissements, son EBITDA est quelque peu inférieur à celui de la première entreprise. On peut donc considérer que la seconde entreprise a un succès inférieur dans ses activités commerciales que la première. Dans le cas de la seconde entreprise, l’EBITDA ajusté correspond à l’EBITDA non ajusté, puisque l’entreprise n’a enregistré aucun revenu ni aucune charge exceptionnelle au cours de l’exercice.

L’indicateur EBITDA vous donne la possibilité d’évaluer la réussite des activités opérationnelles d’une entreprise et de la comparer à celle d’autres entreprises. Toutefois, certains facteurs, qui sont essentiels à un succès économique durable, ne sont pas pris en compte.

Veuillez observer les mentions légales concernant cet article.